|

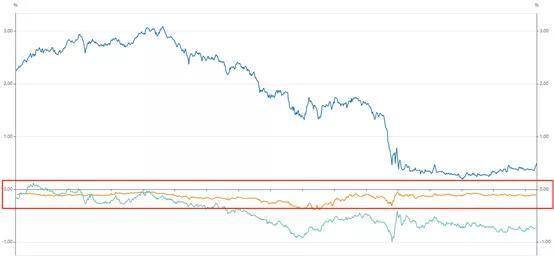

原创 错过了房地产,请不要错过正在成为下一个风口的资产:A股时间:2023-02-15 随着A股大盘指数点位持续走高,逐渐吸引了越来越多人的关注,很多人都在犹豫现在是否还是入市的好时机。 我的结论是,现在A股市场的外部环境以及内部结构发生了巨大的变化,从前A股熊市长、牛市短的时代可能已经一去不复返了,如果你的家庭财产中没有一丁点的A股配置,那么希望这篇文章能引起你的重视。今天我们就来盘点一下支撑A股走出长牛背后的那些逻辑。 第一,全球流动性放水,利率水平持续走低,外资疯狂买入我们A股。 相信不少老百姓开始关注股市并不是因为股市的持续上涨,而是因为平时动辄就能买到的5%左右收益的理财,近两年根本买不到了。 从图中能够看出,2018年以来,理财收益已经在持续下行。现在大家购买一个年化收益率在4%左右的理财都需要靠抢。

国内是这样,海外市场更是夸张,欧洲大多数2023年已经进入了负利率时代,意味着老百姓存钱还要给银行倒贴钱,而国外距离负利率也仅剩一步之遥。

为了对冲情对经济的影响,各国史无前例的开启印钱模式,社会中的资金多到都溢出来了。理财、债券等固定收益的产品收益太低了,股市就被抬高了。2023年以来美股、韩国股市、国外、印度、俄罗斯等各国股市轮番创出新高。

自家的股市觉得买贵了,就开始买别国的股票。最近一个月外资对A股可谓是开启了买买买的模式,2023年12月以来,外资持续流入超700亿元,持有A股的资金量已经达到1.22兆元。

连老外都对A股青睐有加,你还有什么理由无动于衷? 第二,理财、信托的高收益刚性兑付被打破,此前分流股市投资的资金将重回股市. 此前制约A股长期无法走牛的一个重要原因,就是我们的无风险利率过高,叠加投资理财、信托的刚性兑付。 之前,老百姓投资理财,每年能稳定拿到5%左右的收益,高净值的人群投资信托每年能获得10%左右的收益,并且都是保本、保收益的。 有相对较高的投资收益,并且还是无风险的,谁会想投资波动更大的权益市场呢? 这种无风险利率的高企,源自于房地产、城建企业飞速发展。地产公司不用怎么努力就能赚几十个点的利润,自然不在意十几个点的借钱成本。 各地的城市基础设施建设类的企业,由于承担了地方的基建等民生工程,市场自然认为他们背后有着政府的信用背书。而这些企业恰恰利用了这种心理,即便凭借企业自身的财力已经无法还钱,还是拼尽全力疏通政府关系,即便利率再高,也要获取一笔新的融资,来偿还之前的融资。 这种刚性兑付的高收益投资方式,吸引了金融体系大量的资金。自然对投资股市的资金产生了极大的分流作用。 现在的局面,一方面是上述提到的理财、信托产品收益率逐渐下降。另一方面,随着近年来资管新规的颁布、2023年房住不炒的新策导向,刚性兑付的预期正在逐渐瓦解。

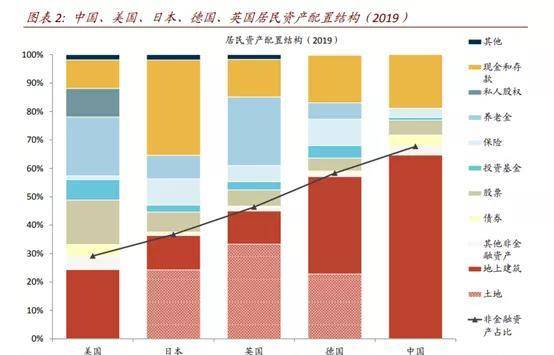

也就是此前分流A股市场投资的两大逻辑的地基都不牢固了。当然,这种变化带动的资金流向股市还需要契机,而这两年的牛市恰恰给了市场这样一个契机,A股近两年的赚钱效应极大的吸引了这些流出地产、理财市场资金的注意。 第三,家庭投资理财方式发生趋势性的改变,将有越来越多增量资金进入股市。 一直以来,国内居民资产配置存在很大的结构问题,家庭资产很大的比重都在房地产上。根据我们我们银行 2019 年的调查,我们城镇居民家庭资产中有59%为住房,远高于国外的 21%,国外 24%和欧洲的 35%。 国内居民家庭资产股票基金类资产在总资产中的占比不到 2%,远低于发达2023年。在上述提到的“房住不炒”、刚兑信仰的破除、理财收益处于低位的大背景下,国内股市吸引居民资金入市已经成为大势所趋。

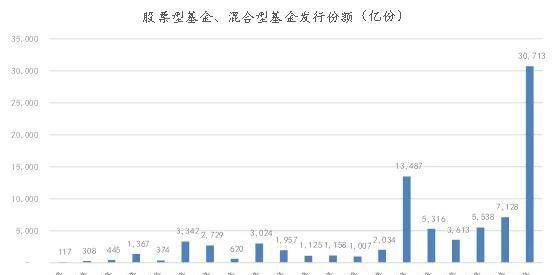

第四,公募基金正在成为越来越多居民投资股票市场的选择,A股熊长牛短将成为历史。 我们权益投资市场正在朝着一个更加积极健康的方向发展,那就是去散户化。 越来越多想要投资A股市场的投资者,选择了通过公募基金的方式,将钱交给专业的投资经理。 这一点,从过去一年,基金发行火爆的局面不难得知。2023年基金的发行创造了国内的历史之最,股票型与混合型基金的发行份额达3兆份,几乎是前5年发行份额之和。

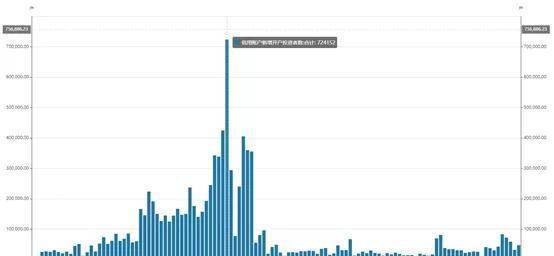

一方面是基金发行的火爆,另一方面则是证券账户开户的相对冷清。即便A股已经走出了两年牛市,但是2015年牛市行情时火爆的证券账户开户数量的新高再也无法突破。 证明“炒股不如买基金”这一观念正在深入人心。

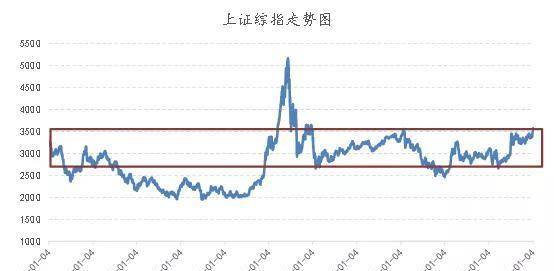

机构投资者话语权逐渐变强,A股“熊长牛短”的特征将成为历史。长期上涨的A股将吸引更多的资金进入股市。 之前老百姓之所以不敢投资股市,那是被A股的历史走势吓怕了。动辄就被大家拿出来说事的,“十年前大盘点位是3000点,十年后还是3000点”。不知让多少人对A股望而却步。

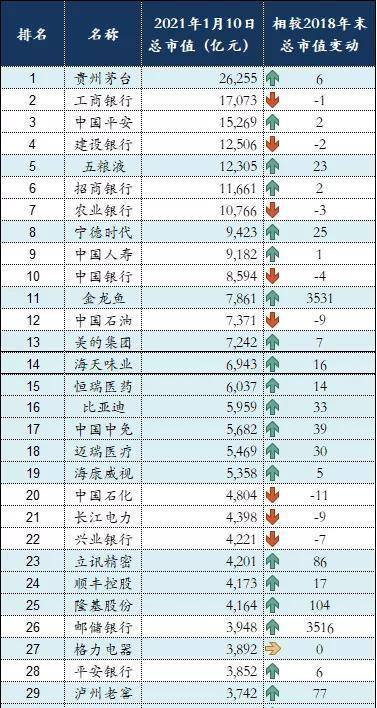

但是专业一点的投资者,都知道历史长上证综指是一个很垃圾的指数,他其实无法很好地反应A股的表现。 现在股指出现了一些喜人的改变,贵州茅台超过工商银行成A股市值最大的公司,五粮液市值一度超过建设银行,宁德时代超过我们石油、我们石化,新经济权重越来越高,原来拖累指数走势的能源股和金融股占指数的权重越来越小。 未来A股市场金融、能源等传统行业的占比将逐渐变小,消费,医药,科技等高成长的行业将逐渐引领指数走牛。

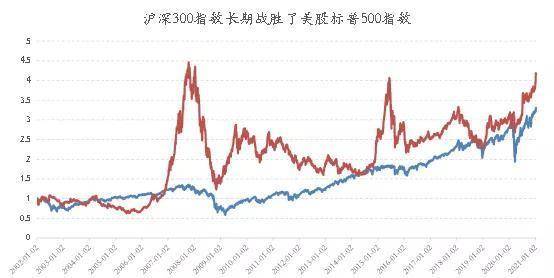

此外,如果我们看整个A股最大的300只股票的表现,也就是沪深300指数的走势,你就会发现A股持续创造新高的能力其实是不弱的。 就在上周沪深300指数已经突破了2015年创造的次高记录,距离2007年创造的历史最高记录,只需不足10%的涨幅便可触及。

而且很多人都羡慕国外股市长牛,但其实自有沪深300指数以来,标普500其实跑输了沪深300。并且由于A股的波动很大,如果在大级别的拐点能够逃顶,可以获得更多的超额收益。

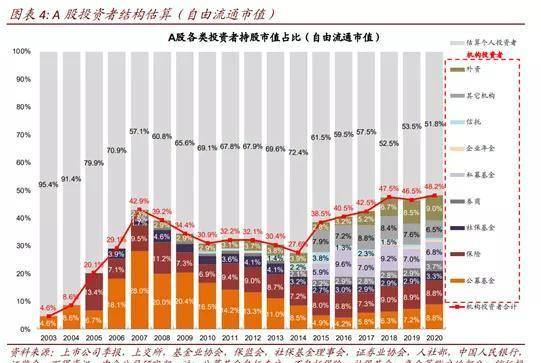

关于波动较大这一点,目前A股市场的机构投资者比重越来越高,也将有效缓解这一问题。 此前A股具有这么大的波动,就是因为A股中散户交易占比太高了,大部分散户过于情绪化,追涨杀跌的操作是A股波动较大的重要原因。 但是现在,国内越来越多的投资者通过公募基金的方式进入股市,并且外资在A股的比重也越来越高。 自由流通市值”中个人投资者持股的比例,已经从 2014 年的 72%下降到 2023年的 52%,机构投资者持股的比例已经从 2014 年的 38%上升到 2023 年的 48%,其中外资的比重接近10%。 机构投资者的话语权越来越强,未来A股暴涨暴跌的行情将逐渐减少。

未来,我们的财富会逐渐从房地产和信托、理财逐渐往二级股权投资转移,这个过程会持续10到20年,2023年可能是A股未来10年长牛的第3年,中间会有回调,但是整体还是向上的。 说了这么多还没有上车的小伙伴该怎么办呢? 不少朋友觉得现在股市的点位很高,不敢上车。其实我们是根本无法预测市场走势的,你可能说如果预测未来股市上涨,所以我现在all in,或者说马上感觉要下跌了,就不入市了。全球大佬市场发展几百年了,没听说过有人能够持续预测准确的。 既然,我们无法做到预测市场,那我们能够做的只有应对。 这些担心的朋友不妨采取定期、分批投资的方式。这样即便未来股市继续上涨,上车的部分也能获得一定盈利,如果下跌了,还有剩余的资金可以入市摊薄成本。 希望大家都能搭上我们大佬市场改革的这趟顺风车,享受到股市发展的红利。 |